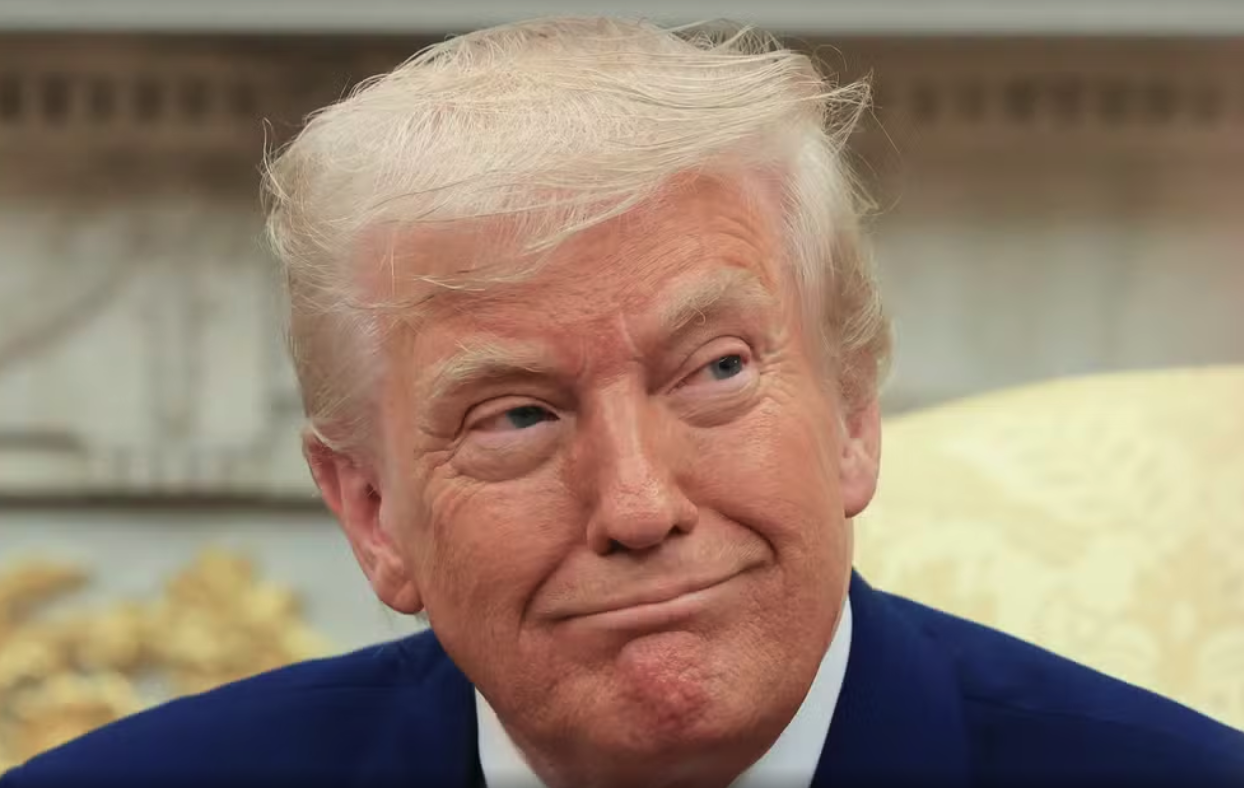

Investir em fundos de private equity e venture capital pode trazer retornos expressivos, mas também envolve uma exposição significativa a riscos. Edmilson Gama da Silva, engenheiro, advogado e mestre em economia, além de CFO do BDMG – Banco de Desenvolvimento de Minas Gerais, destaca que a gestão de riscos nesses tipos de investimentos é fundamental para garantir o sucesso a longo prazo. A mitigação de riscos em fundos de private equity e venture capital passa por diversas práticas essenciais, como a due diligence, a gestão ativa e a diversificação de setores, que ajudam a proteger os investidores e a aumentar a eficiência dos aportes de capital.

Edmilson Gama da Silva explica que a due diligence é o primeiro passo crítico para mitigar riscos. Esse processo de investigação detalhada, realizado antes do investimento, avalia profundamente as condições financeiras, operacionais e legais da empresa-alvo. Nos fundos de private equity, a due diligence busca identificar possíveis problemas de governança, dívidas ocultas ou ineficiências que possam impactar o retorno do investimento. No caso de venture capital, onde os aportes são feitos em startups emergentes, a due diligence foca na viabilidade do modelo de negócio, na equipe de gestão e no potencial de crescimento do mercado. Segundo Edmilson Gama da Silva, uma análise minuciosa reduz significativamente a probabilidade de surpresas negativas ao longo do ciclo de investimento.

Além disso, a gestão ativa é uma prática crucial para mitigar riscos em private equity e venture capital. Edmilson Gama da Silva ressalta que, diferentemente de outros tipos de investimento, esses fundos têm uma abordagem muito mais prática e envolvente. Após a aquisição, os gestores dos fundos muitas vezes participam ativamente da gestão da empresa, ajudando a implementar novas estratégias operacionais e financeiras. Essa gestão ativa permite que os fundos façam ajustes rápidos em resposta a desafios e oportunidades, garantindo que as empresas investidas permaneçam no caminho certo para o crescimento e, eventualmente, para uma venda lucrativa ou um IPO. Isso é particularmente importante em venture capital, onde startups precisam de suporte contínuo para se adaptar ao mercado em constante mudança.

A diversificação de setores também é uma prática fundamental para reduzir os riscos. Edmilson Gama da Silva explica que os fundos de private equity e venture capital mitigam a exposição ao risco ao investir em empresas de diferentes setores da economia. Diversificar o portfólio entre indústrias que reagem de maneiras distintas às flutuações econômicas, como tecnologia, saúde, infraestrutura e bens de consumo, ajuda a balancear o impacto de crises ou de ciclos econômicos específicos. Dessa forma, mesmo que um setor enfrente dificuldades, o desempenho de empresas de outros setores pode compensar as possíveis perdas, protegendo o portfólio geral. Para Edmilson Gama da Silva, essa abordagem é especialmente relevante em momentos de instabilidade econômica, quando certos setores são mais vulneráveis do que outros.

Edmilson Gama da Silva também ressalta a importância de uma estratégia de saída bem planejada como parte da gestão de riscos. Tanto no private equity quanto no venture capital, os retornos dependem de um desinvestimento bem-sucedido, que pode ocorrer por meio de uma venda para outra empresa, uma fusão ou uma oferta pública inicial (IPO). Para garantir um retorno adequado, os gestores de fundos precisam monitorar continuamente as condições do mercado e escolher o momento certo para a venda, maximizando o valor da empresa. Uma estratégia de saída mal calculada pode reduzir drasticamente os retornos, por isso, essa fase requer atenção e planejamento desde o início do ciclo de investimento.

Outro aspecto importante é o gerenciamento do fluxo de caixa e da liquidez. Fundos de private equity e venture capital exigem um compromisso de longo prazo, muitas vezes com retornos que demoram anos para se materializar. Edmilson Gama da Silva explica que os investidores precisam garantir que seus recursos estejam alocados de forma a não comprometer sua liquidez. O gerenciamento eficiente do capital investido e das contribuições periódicas para o fundo é essencial para mitigar riscos financeiros pessoais, mantendo a saúde do portfólio de investimentos como um todo.

Em resumo, a gestão de riscos em fundos de private equity e venture capital é uma combinação de práticas estratégicas que envolvem desde a due diligence inicial até a gestão ativa e a diversificação de setores e estratégias de saída. Edmilson Gama da Silva conclui que, ao adotar essas práticas de forma disciplinada, os fundos podem reduzir significativamente os riscos associados a esses tipos de investimentos, maximizando os retornos e protegendo os investidores de surpresas negativas ao longo do caminho.

Perguntas Frequentes (FAQ)

- O que é due diligence em fundos de private equity e venture capital?

Edmilson Gama da Silva explica que a due diligence é uma investigação minuciosa que avalia as condições financeiras, operacionais e legais da empresa antes do investimento, ajudando a identificar e mitigar riscos. - Como a gestão ativa contribui para a mitigação de riscos?

Edmilson Gama da Silva afirma que a gestão ativa permite que os fundos se envolvam diretamente na operação das empresas investidas, implementando melhorias e ajustando estratégias para garantir crescimento e rentabilidade. - Quem é Edmilson Gama da Silva?

Edmilson Gama da Silva é engenheiro, advogado, mestre em economia e CFO do BDMG – Banco de Desenvolvimento de Minas Gerais, com vasta experiência em finanças empresariais e governança corporativa. - Por que a diversificação de setores é importante na gestão de riscos?

Edmilson Gama da Silva destaca que a diversificação de setores protege os fundos contra crises econômicas em indústrias específicas, equilibrando os resultados do portfólio em diferentes contextos econômicos. - Qual é o papel de uma estratégia de saída nos fundos de private equity e venture capital?

Segundo Edmilson Gama da Silva, uma estratégia de saída bem planejada é crucial para maximizar os retornos ao final do ciclo de investimento, seja por meio de uma venda, fusão ou IPO. - Como o gerenciamento do fluxo de caixa ajuda na mitigação de riscos?

Edmilson Gama da Silva afirma que um bom gerenciamento do fluxo de caixa garante que os investidores tenham liquidez suficiente enquanto esperam pelos retornos de longo prazo típicos de private equity e venture capital.